sentix Risk Return -M-

Mischfonds, global

Aktien, Anleihen, FX und Rohstoffe

Art. 6 "comply" (ESG-Basic)

Anlageziel

Fokus auf absolutem Ertrag

Dynamische Asset Allocation

Angestrebte Rendite*

Mittelfristig wird ein Ertrag von 4-6% p.a. angestrebt

Konträre Anlagestrategie

Behavioral Finance und Sentiment

Für wen geeignet?

Für Anleger, die eine dynamische Alternative zu Zinsanlagen suchen

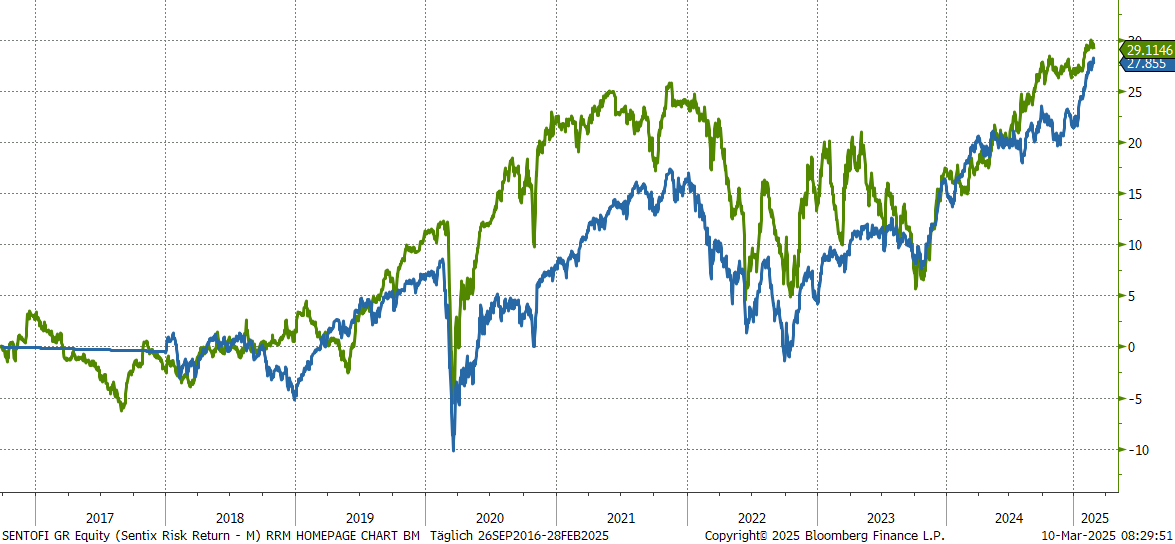

Wertentwicklung seit Auflage

Chart sentix Risk Return -M- (I-Tranche)

| Stand: 28.02.2025 | sentix Risk Return -M- I-Tranche | Risikomix ** |

** Risikomix: bis 31.12.2017 = 1M Euribor TR, ab 01.01.2018 = 40% Euro Stoxx 50 TR und 60% RexP Index (Risikomix, keine offizielle Benchmark)

Erfrischend anders!

Gestartet in 2016 als Total Return-Konzept gegen Geldmarkt wird unser Mischfonds seit Anfang 2018 gegen einen Risikomix aus 40% Aktien und 60% Renten gesteuert. Von diesem Risikomix wird gezielt abgewichen. Konsequent werden antizyklisch Chancen zum Positionsaufbau genutzt und aktiv Risiken begrenzt. Mit Aktien, Renten, Rohstoffen und Währungen kommen verschiedene Assetklassen zum Einsatz. Ziel ist es, eine dynamische Alternative zu Zinsanlagen zu bieten. Neue Höchststände im Fondspreis sowie eine außergewöhnliche Diversifikation zeichnen den Fonds aus.

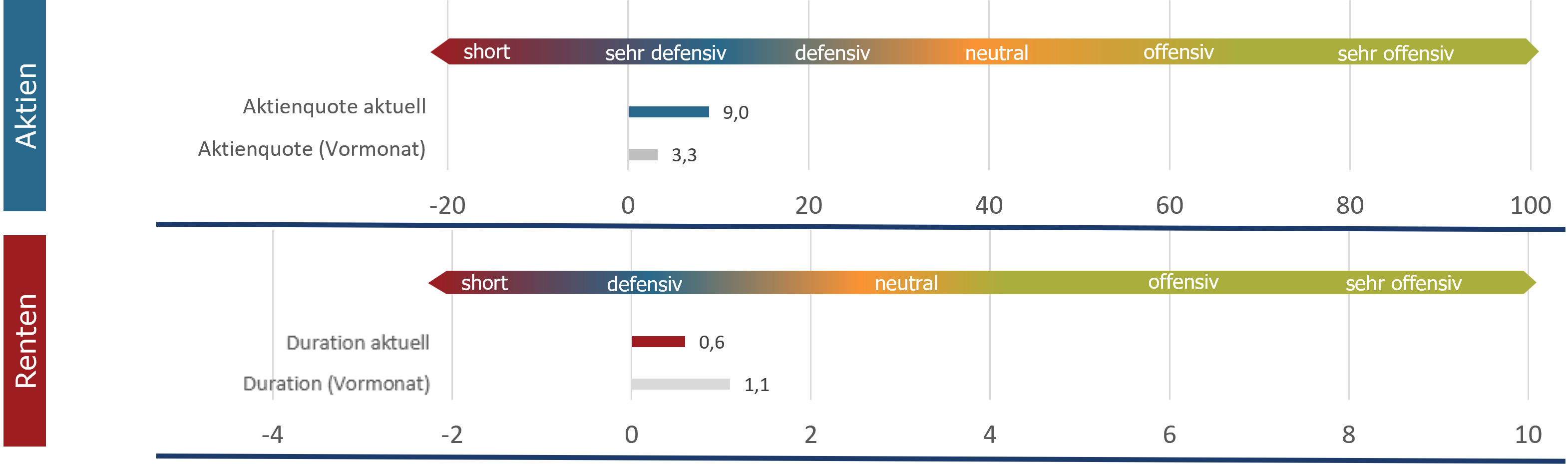

... und Hintergründe

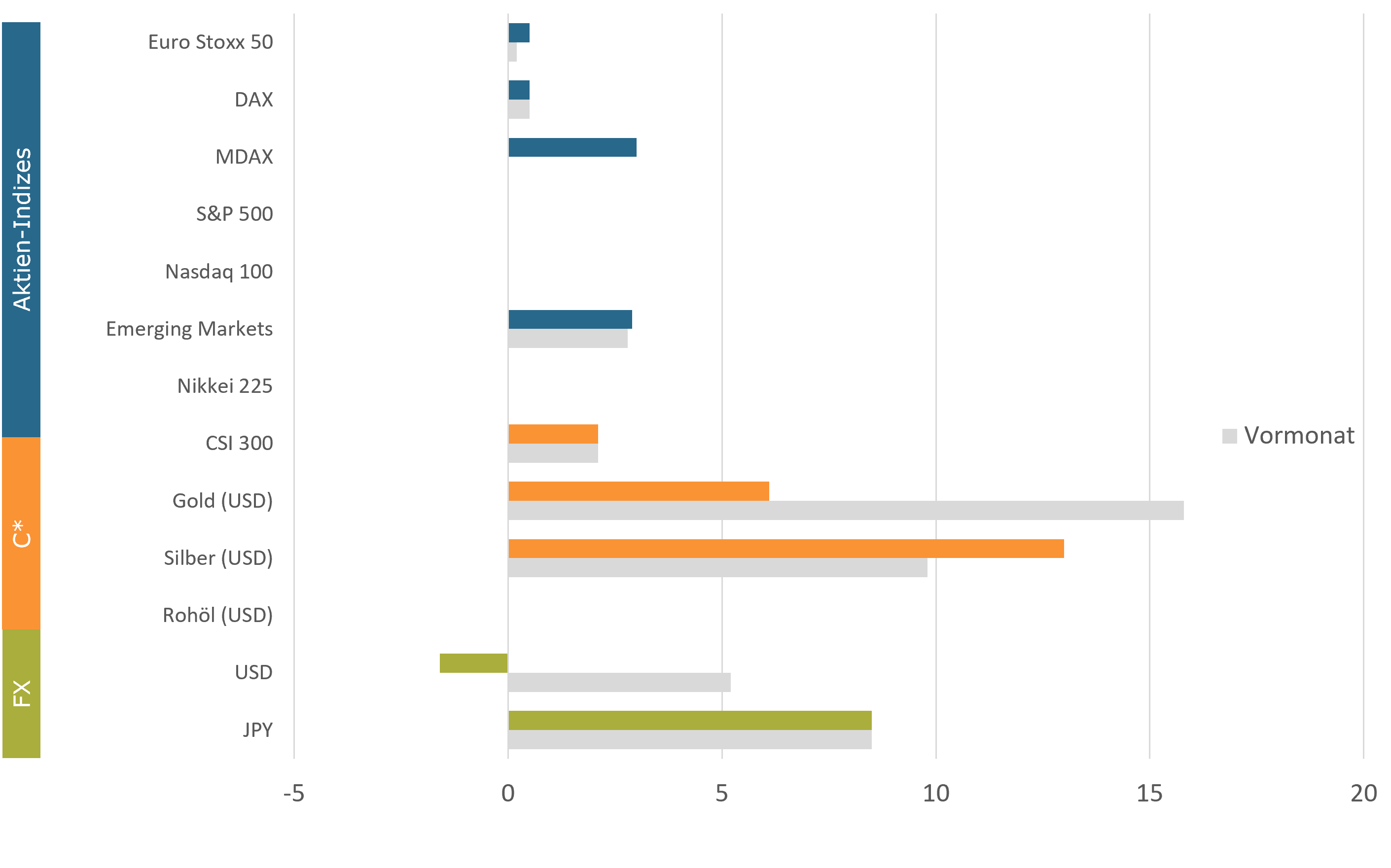

Deutsche Aktien zeigten sich im Februar stark, während internationale Aktienmärkte schwächelten. Steigende Zinsen sorgen bereits für Gegenwind. Unser Mischfonds konnte weiter zulegen und entkoppelte sich als Zinsersatzanlage vom negativen Rentenmarkttrend. Seit Jahresbeginn steht ein Plus von 1,9 % (I-Tranche) bzw. 1,8 % (R-Tranche) zu Buche. Die Aktienquote bleibt weiterhin defensiv. Hoch bewertete US-Aktien finden sich nicht mehr im Fonds. Wir setzen lieber auf zurückgebliebene Märkte wie z.B. China und haben nach den Bundestagswahlen eine kleine MDAX-Position aufgebaut. Auch bei Edelmetallen gab es eine Anpassung: Gold wurde reduziert, während Silber aufgrund eines besseren Chance-Risiko-Profils ausgebaut wurde. Die Duration wurde auf nur noch 0,5 Jahre gesenkt. Auch die US-Dollar-Long-Quote haben wir rechtzeitig reduziert. Die in Teilen hohe Overconfidence und die Zoll-Problematik mahnen weiter zur Vorsicht.

CEFA, Geschäftsführer

Kennzahlen

-

Ertragskennzahlen Risikokennzahlen (3 Jahre) Wertentwicklung

laufendes Jahr+1,9% Wertentwicklung

1 Jahr+12,0% Wertentwicklung

3 Jahre+5,7%

+1,9% p.a.Wertentwicklung

5 Jahre+16,4%

+3,1% p.a.Wertentwicklung seit Auflage (26.09.2016) +29,1%

+3,1% p.a.Tagesaktuelle Daten KVG Factsheet Sharpe Ratio -0,06 Maximum Drawdown 14,47% Volatilität 10,28% p.a. -

Ertragskennzahlen Risikokennzahlen Wertentwicklung

laufendes Jahr+1,8% Wertentwicklung

1 Jahr+11,3% Wertentwicklung

3 Jahre+3,6%

+1,2% p.a.Wertentwicklung

5 Jahre+12,6%

+2,4% p.a.Wertentwicklung

seit Auflage (26.09.2016)+21,9%

+2,4% p.a.Tagesaktuelle Daten KVG Factsheet Sharpe Ratio -0,13 Maximum Drawdown 14,60% Volatilität 10,30% p.a.

Hinweis: Alle Daten sofern nicht anders angegeben mit Stand 28. Februar 2025

Dokumente zum Fonds

Fonds-Newsletter

Stammdaten und Kosten

| I-Tranche | R-Tranche | |

| WKN / ISIN | A2AJHP / DE000A2AJHP8 | A2AMN8 / DE000A2AMN84 |

| Bloomberg | SENTOFI GR EQUITY | SENTOFR GR EQUITY |

| Mindestanlage | € 250.000,-- | keine |

| Ertragsverwendung / letzte Ausschüttung |

ausschüttend / € 2,70 per 15.08.2024 |

ausschüttend / |

|

Rechtsform / Vertriebszulassung KVG / Verwahrstelle |

Richtlinienkonformes Sondervermögen nach deutschem Recht Vertriebszulassung für Deutschland Universal Investment / Hauck Aufhäuser Lampe Privatbank AG |

|

| Auflagedatum / Erstausgabepreis | 26.09.2016 / € 100,-- | 26.09.2016 / € 100,-- |

| Geschäftsjahr | 30. Juni | |

| Handelsplätze |

Bei allen Banken und Sparkassen sowie Fondsplattformen |

|

| Ausgabeaufschlag | kein | bis zu 5% (akt. 3%) |

| Laufende Kosten p.a. (TER) | 0,98% | 1,65% |

| Erfolgsabhängige Vergütung | Bis zu 20,00% der vom Fonds erwirtschafteten Rendite über dem Referenzwert (Euribor® 1M TR (EUR)+5,0% p.a. mit "High-Water-Mark") | |

| Fondsvolumen | EUR 60,0 Mio. | |

| Infoseiten der KVG | Klicken | Klicken |

Auszeichnungen

Ratings

* Wichtiger Hinweis zur angestrebten Zielrendite: Es handelt sich um das mittelfristig (5 Jahre) angestrebte, durchschnittliche Ertragsziel des jeweiligen Fonds (bezogen auf die jeweilige I-Tranche). Die Zielrendite ergibt sich aus langjährigen Erfahrungswerten des Fondsmanagements zum Ertragspotential des Investmentansatzes. Sie stellt keine Zusicherung oder Garantie dar.

Dieses Dokument ist eine Marketingmitteilung und dient ausschließlich Marketing- und Informationszwecken. Die Angaben beruhen auf Quellen, die wir für zuverlässig halten, für deren Richtigkeit und Vollständigkeit wir jedoch keine Gewähr übernehmen können. Wir weisen ausdrücklich darauf hin, dass dieses Dokument weder ein Angebot noch eine Aufforderung zur Abgabe eines Angebotes zum Kauf oder Verkauf von bestimmten Finanzinstrumenten oder Fondsanteilen darstellt. Es richtet sich ausschließlich an professionelle Kunden bzw. geeignete Gegenparteien und ist nicht zur Weitergabe an Privatkunden bestimmt. Anlageentscheidungen sollten nur auf der Grundlage der aktuellen Verkaufsunterlagen (Wesentliche Anlegerinformationen, Verkaufsprospekt und -soweit veröffentlicht- der letzte Jahres- und Halbjahresbericht) der in dieser Marketingmitteilung genannten Fonds getroffen werden, die auch die allein maßgeblichen Vertragsbedingungen bzw. Anlagebedingungen enthalten. Die Verkaufsunterlagen werden ab dem Auflagedatum bei der Verwahrstelle Hauck Aufhäuser Lampe Privatbank AG (Kaiserstraße 24, 60311 Frankfurt am Main, Tel.: 069/2161-0), der Kapitalverwaltungsgesellschaft Universal-Investment-Gesellschaft mbH (Europa-Allee 92-96, 60486 Frankfurt am Main, Tel.: 069/71043-0) und der sentix Asset Management (Würzburger Straße 56 , 63739 Aschaffenburg, Tel.: 06021/32733-20) in deutscher Sprache zur kostenlosen Ausgabe bereitgehalten. Die Verkaufsunterlagen sind zudem im Internet unter www.universal-investment.com abrufbar. Die zur Verfügung gestellten Informationen bedeuten keine Empfehlung oder Beratung. Alle Aussagen geben die aktuelle Einschätzung wieder. Die in dem Dokument zum Ausdruck gebrachten Meinungen können sich ohne vorherige Ankündigung ändern. Weder die Kapitalverwaltungsgesellschaft noch deren Kooperationspartner übernehmen irgendeine Art von Haftung für die Verwendung dieses Dokuments oder dessen Inhalts. Wir empfehlen Ihnen vor einer Investition Ihren Berater / Vermittler zu konsultieren, sowie die steuerlichen und rechtlichen Aspekte zu prüfen. Eine Zusammenfassung Ihrer Anlegerrechte in deutscher Sprache finden Sie auf www.universal-investment.com/media/document/Anlegerrechte. Zudem weisen wir darauf hin, dass die Universal-Investment-Gesellschaft mbH bei Fonds für die sie als Verwaltungsgesellschaft Vorkehrungen für den Vertrieb der Fondsanteile in EU-Mitgliedstaaten getroffen hat, beschließen kann, diese gemäß Artikel 93a der Richtlinie 2009/65/EG und Artikel 32a der Richtlinie 2011/61/EU, insbesondere also mit Abgabe eines Pauschalangebots zum Rückkauf oder zur Rücknahme sämtlicher entsprechender Anteile, die von Anlegern in dem entsprechenden Mitgliedstaat gehalten werden, aufzuheben.“

Risikohinweise: Das Sondervermögen weist aufgrund seiner Zusammensetzung / der von dem Fondsmanagement verwendeten Techniken eine erhöhte Volatilität auf, d.h. die Anteilspreise können auch innerhalb kurzer Zeiträume stärkeren Schwankungen nach unten oder nach oben unterworfen sein. Historische Wertentwicklungen sind keine Garantie für eine ähnliche Entwicklung in der Zukunft. Diese ist nicht prognostizierbar! Die Fondsperformance gemäß BVI-Methode ist die prozentuale Änderung des Anteilswertes zwischen Beginn und Ende des Berechnungszeitraums. Dabei wird von der Wiederanlage evtl. Ausschüttungen ausgegangen. Die laufenden Kosten beziehen sich auf das vergangene Geschäftsjahr. Die erfolgsabhängige Vergütung bezieht sich auf das vergangene Geschäftsjahr. Die Fondskennzahlen werden auf Basis täglicher Daten ermittelt.

Die Macaulay Duration beschreibt die durchschnittliche Kapitalbindungsdauer der Geldanlage in einem Rentenpapier unter Berücksichtigung aller über die Restlaufzeit anfallenden Zahlungen. Sie kann auch als barwertgewichteter Mittelwert aller Zeitpunkte interpretiert werden, zu denen der Anleger Zahlungen aus einem Wertpapier erhält. Für Nullkuponanleihen entspricht die Macaulay Duration der Restlaufzeit der Anleihe, da lediglich bei Endfälligkeit eine Auszahlung erfolgt.

Die Modified Duration ist ein Maß für die Zinssensitivität des Anleihepreises auf eine marginale Änderung der Rendite. Sie zeigt die prozentuale Änderung des Preises bei einer Renditeänderung von 1 Prozent. Je größer die Änderung der Rendite tatsächlich ist, desto ungenauer ist jedoch die prognostizierte Veränderung des Anleihepreises. Um die Preisveränderung einer Anleihe präzise berechnen zu können, muss die Konvexität der Preisfunktion berücksichtigt werden.

Die Performance-Kennzahlen und Risk-adjusted Performance-Kennzahlen beziehen sich auf einen Zeitraum seit Auflage des Fonds.

Volatilität: Unter Volatilität ist das "Schwankungsrisiko" z. B. eines Fonds zu verstehen. Als mathematische Grundlage dient die Standardabweichung der Performancezahlen über den betrachteten Zeitraum; annualisiert wird diese als Volatilität bezeichnet. Eine Volatilität von 5% bei einer durchschnittlichen Jahresperformance von 7% besagt, dass die nächste Jahresperformance mit 68,27% Wahrscheinlichkeit zwischen 2% (= 7% - 5%) und 12% (= 7% + 5%) zu erwarten ist.

Sharpe-Ratio: Die Sharpe Ratio ist die Differenz zwischen erzielter Performance p.a. und risikolosem Zins p.a., dividiert durch die Volatilität. Sie läßt sich daher als "Risikoprämie pro Einheit am eingegangenen Gesamtrisiko" interpretieren. Grundsätzlich ist es umso besser, je höher sie ist (hohe Performance bei geringem Risiko). Auf Grund ihrer Konzeption als relative Größe können Sharpe Ratios verschiedener Portfolios sowohl untereinander als auch mit der der Benchmark verglichen werden.

Tracking Error: Der Tracking Error ist ein Maß für das "Aktive Risiko" eines Fonds gegenüber der Benchmark. Berechnet wird er als annualisierte Standardabweichung der Performance-Differenzen zwischen Fonds und Benchmark. Daher ist er ein Maß für das Abweichungsrisiko der Fondsperformance von der Benchmarkperformance.

Beta: Der Beta-Faktor einer Anlage ist ein Maß für die gemeinsame Entwicklung der Performance von Portfolio und Benchmark. Er gibt darüber Auskunft, wie der lineare Zusammenhang (siehe Korrelation) zwischen beiden aussieht. Er sagt jedoch nichts darüber aus, ob dieser Zusammenhang überhaupt besteht: Daher verlangt ein aussagekräftiges Beta eine hohe Korrelation (nahe 1). In einem steigendem Markt ist ein Beta > 1 vorteilhaft, in einem fallenden Markt ein Beta < 1.

Korrelation: Die Korrelation misst, wie stark der Zusammenhang zwischen Fonds- und Benchmarkperformance ist. Sie kann Werte zwischen -1 und +1 annehmen. Ein Wert von +1 bedeutet einen vollständigen Gleichlauf zwischen Fonds- und Benchmarkperformance, ein Wert von -1 bedeutet einen vollständig gegensätzlichen Verlauf. Bei einem Wert von Null besteht kein Zusammenhang zwischen Fonds- und Benchmarkperformance.

Maximaler Verlust: Der Maximum Drawdown gibt den maximalen Verlust an, den ein Anleger innerhalb eines Betrachtungszeitraumes hätte erleiden können. Er stellt somit den maximal kumulierten Verlust innerhalb einer betrachteten Periode dar. Die Länge des Drawdowns ist die Zeitspanne vom Beginn der Verlustperiode bis zum Erreichen des Tiefstkurses.

Value at Risk (VaR): Der Value at Risk (ex post) ist der maximal mögliche Verlust des Fonds bei geg. Haltedauer und Konfidenzniveau abgeleitet auf der Basis der Standardabweichung der Fondsreturns.