Heißer Sommer - Makrobild reißt ab

Die Anleger genießen ihren Urlaub und liegen am Strand. Nicht nur im Süden ist der Sommer heiß: Auch die Börsianer kommen ins Schwitzen. Gleichzeitig hat die saisonal schwierige Börsenphase begonnen und zeigt erste Volaimpulse. Gründe für die Turbulenzen gibt es viele, doch so richtig will sich der Konsens nicht aus seinem komfortablen Liegestuhl erheben. Das könnte bitter bestraft werden. Neben massiven geopolitischen Risiken rollt eine große Welle konjunktureller Schwächesignale auf die Anleger zu. Der Abriss im Makrobild ist markant und trifft nun auf eine deutlich verschlechterte Markttechnik.

Strategische Einschätzung (August 2024)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Im Vormonat hatte sich bereits der Makro-Himmel über dem Aktienmarkt spürbar verdunkelt. Jetzt reißen die sentix-Konjunkturindizes global ab. Vor allem in den USA zeigen sich Schwächezeichen, die der Aktienmarkt kaum ignorieren dürfte. Keine der großen Anlageregionen kann sich positiv vom Gesamttrend absetzen.

So gibt es für Deutschland einen neuerlichen Abriss zu vermelden, der abermals Rezessionsalarm auslöst. Die Schwäche von Lage und Erwartungen erreicht das Niveau zu Beginn der Corona-Krise, als Lockdowns verordnet wurden und Lieferketten zusammenbrachen! Auch in Euroland zeigen sich verstärkt Bremsspuren. Die US-Wirtschaft, bisher der Fels in der Brandung der Weltwirtschaft, offenbart nun auch deutliche Ermüdungserscheinungen. Der restriktive Zinskurs der FED zeigt Wirkung. Mit dem vierten Rückgang in Folge bei Lage und Erwartungen ist die Entwicklung der sentix Konjunkturindizes für die USA sehr kritisch zu bewerten: Der Politik dürften die Möglichkeiten fehlen, einem Abschwung entgegenzusteuern, ohne die Staatshaushalte massiv zu überlasten. In einem Abschwung erodieren die Steuereinnahmen und verschärfen die Defizitproblematik. Der Showdown ist im Gange, unabhängig davon, wer also als nächster Präsident das Ruder im Weißen Haus übernimmt.

Die Erholung Asiens gerät ebenfalls ins Stocken. Gerade die Entwicklung in Japan stimmt nachdenklich: Vieles vom Aufschwung war dort dem schwachen Yen zu verdanken. Dieser Währungstrend scheint nun zu Ende zu gehen, zumal die Bank of Japan begonnen hat, die Zinsen anzuheben und zudem die Käufe von Staatsanleihen reduzieren möchte. In Summe hat die Weltwirtschaft ein echtes Konjunkturproblem, was für die Aktienmärkte eine Bürde darstellt.

Viele Marktteilnehmer rufen bereits nach den Notenbanken. Sinkende / stabile Inflationsraten geben Raum für Zinssenkungen. Zuletzt zeigten sich EZB und FED jedoch zögerlich und vertrösteten die Anleger auf die nächsten Sitzungen. Gerade der FED droht es "behind the curve" zu sein.

Die Vorzeichen für die Aktienmärkte bleiben damit aus Makrosicht schlecht bzw. haben sich gegenüber dem Vormonat sogar nochmals eingetrübt. In Anbetracht des Inflationsumfeldes und der Makrounsicherheiten sind die Perspektiven für Bonds umso besser. Das kurze Laufzeitenende bleibt besonders attraktiv. Durch den sukzessiven Abbau der Zinskurveninversion in den USA und hierzulande machen aber auch Langläufer zunehmend Sinn.

Für Edelmetalle sind die Makro-Vorzeichen weiterhin positiv, da sowohl die konjunkturellen Unsicherheiten als auch der ausufernde Staatsschuldentrend für Gold und Silber sprechen.

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

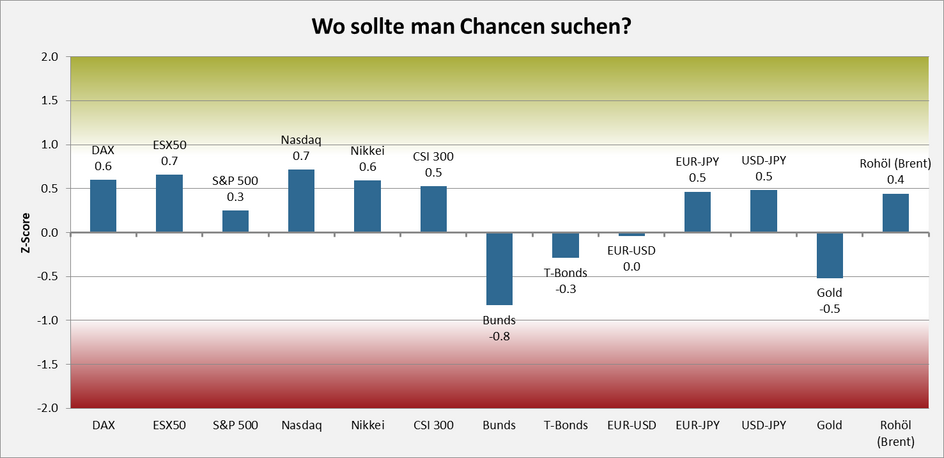

Im sentix Risikoradar (s. nachfolgende Grafik) werden inzwischen leichte Chancen für Aktien angezeigt. Dies liegt vor allem am bearishen Sentiment und einer mittlerweile leicht defensiven Markt-Positionierung. Dennoch ist festzustellen, dass diese Werte nicht extrem sind und keine antizyklische Gelegenheit spiegeln. Dafür sind die quantitativen Scores zu nahe am Mittelwert. Vielmehr sind wir mitten in einem Prozess, der wahrscheinlich im Spätsommer gute Kaufgelegenheiten präsentieren wird. Überreizungen im Preisverhalten sind nach wie vor Mangelware. Auch die erodierenden Marktbreite bleibt ein Problem.

Deutliche Ausschläge messen wir bei Bundesanleihen. Hier ist es vor allem die hohe Positionierung, welche die Risikoeinschätzung beeinflusst. Ein klares Chancenpotential (Z-Score >1) liegt aktuell zu keiner Assetklasse vor.

Chart: sentix Risikoradar

Unter saisonalen Aspekten hat die Phase einer steigenden Volatilität begonnen. Von August bis Mitte Oktober erleben wir oft eine ruppige Börse. Aus den obenstehenden Ausführungen wird klar, dass wir vor dem Hintergrund der aktuellen Datenlage auch in diesem Jahr mit Unruhen in der Sommerphase rechnen sollten. Vor diesem Hintergrund ist es auch nicht verwunderlich, dass saisonal die defensiven Anlageklassen, Anleihen und Gold, noch Rückenwind aufweisen.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

Seitens der taktischen Modelle gab es zuletzt "besondere" Signale. Der hohe Pessimismus im Aktiensentiment hatte eine eigene Qualität. Der schnelle Abriss bei gleichzeitiger Verschlechterung im Strategischen Bias deutet darauf hin, dass es sich um einen "negativen Stimmungsimpuls" handelt. Dieser ist meist am Anfang eines Trends zu beobachten und rührt aus der Tatsache, dass es sich um einen generellen Stimmungswandel handelt, bei dem die Anleger "umdenken" müssen. Das kann dauern...

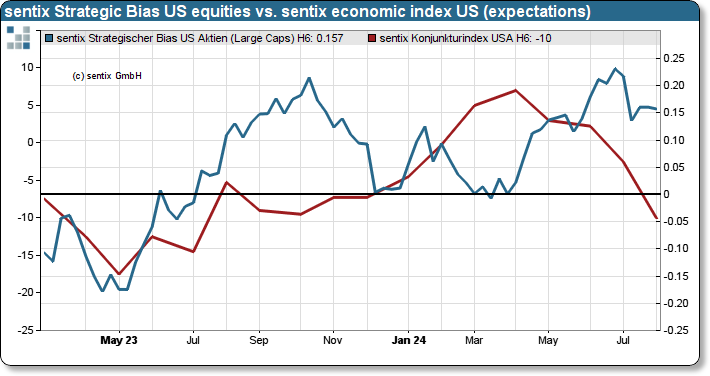

Eine Besonderheit gibt es auch für die US-Aktien zu berichten. Dort fällt der Strategische Bias nicht nennenswert zurück. Dies steht im krassen Missverhältnis zu den Konjunkturerwartungen für die USA, die sich neuerdings im Sinkflug befinden und bereits deutlicher ins Minus eingetaucht sind. Die Anleger verkennen offensichtlich die Wirkung des Makrobildes auf die Aktien. Alte Reflexe werden immer noch bedient (Jeder Rückschlag ist ein Kauf), was am Ende eine kognitive Dissonanz und Unwohlsein herbeiführt. Man hat es ja schließlich geahnt...

Chart: sentix Konjunkturindex USA (Erwartungen) und Strategischer Bias US-Aktien

Im Bondbereich gibt es über einen stramm positiven Bias ein aussichtsreiches Signal für US- und Euro-Anleihen. Dies steht im Einklang mit unserer Makroeinschätzung und wurde entsprechend in den Fonds berücksichtigt.

"Wir sind gut gerüstet für einen turbulenten Sommer", Patrick Hussy (sentix) Click to Tweet

Zu Währungen und Edelmetallen liegen keine neuen Signale aus den taktischen Modellen vor.

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Positionierung, welche sich in den sentix-Fonds wiederfinden.

"Raus aus Aktien und rein in Bonds" war im Juli die Devise. Wir haben unsere Hausaufgaben gemacht und bei Aktien frühzeitig Options-Absicherungen in den Fonds eingebaut. Einige Märkte haben wir nahe den Höchstkursen komplett abgebaut (Japan, China, Nasdaq). Der Kursabsturz von Anfang August bei Nikkei & Co ging an unseren Fonds daher völlig vorbei. Unsere asymmetrische Absicherung der übrigen Aktienmärkte bietet unseren Investoren den Vorteil, dass das Aktien-Exposure komplett abgesichert ist, sofern die Aktienkurse noch deutlicher ins Rutschen kommen. Sogar eine negative Aktienquote wäre hierbei möglich.

Im Bondbereich haben wir die Duration über Zukäufe (Futures) erhöht, und sind mittlerweile offensiv positioniert. Edelmetalle bleiben in diesem Umfeld ein wichtiger Stabilisator. Wir haben dort seit vielen Monaten ein Kerninvestment.

Die Risikohinweise beim USD/JPY-Wechselkurs haben sich nach langer Zeit materialisiert. Damit hat sich die Geduld in unserer Yen-Long-Position bezahlt gemacht. Die Korrektur dürfte aber noch nicht beendet sein. Daher bleiben wir Pro-Yen investiert.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier:

sentix Risk Return -A-

sentix Fonds Aktien Deutschland

Online Meetings

sentix veranstaltet in regelmäßigen Abständen Online Meetings. Die nächsten Termine werden hier veröffentlicht.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter: