Trump, USA und dann lange nichts?

Donald Trump ist auch der 47. Präsident der Vereinigten Staaten. Die Börsianer in den USA feiern das Wahlergebnis, denn sie erinnern sich an die erste Amtszeit Trumps, die unerwartet positive Ergebnisse für die Aktien brachte. Doch es gibt wichtige Unterschiede zu damals. Auch in Deutschland kam es zu wichtigen politischen Entscheidungen. Hier regieren die Börsianer dagegen mit einem negativen Schock.

Strategische Einschätzung (November 2024)

In die Strategie fließen mittelfristige Indikatoren ein, deren Veränderungen einen Prognosezeitraum von 6-9 Monaten abdecken. Wir betrachten hierbei die Ebenen Makro (Konjunktur), Risikoradar, Saisonalität sowie Marktbreite / technische Faktoren.

Makro: Eine Woche vor der Wahl stand die turnusmäßige Aktualisierung der sentix Konjunkturindizes auf dem Programm. Das Bild vor der Wahl glich weitestgehend dem von vor einem Monat. Stillstand in Europa, noch nicht ausgereifte Impulse in Asien ex Japan und eine robuste Konjunktur, allerdings ohne besondere Zukunftsfantasie, in den USA. Dann folgte die US-Wahl mit einem klaren Wahlsieger Donald Trump und einer republikanischen Mehrheit im Senat - und wahrscheinlich auch im US-Repräsentantenhaus.

Man spricht hier von einer "roten Welle", denn der US-Präsident hat neben seiner eigenen Macht nun auch den Kongress auf seiner Seite. Dies erlaubt weitreichende Entscheidungen und - zumindest in den ersten beiden Jahren bis zu den "mid-term"-Wahlen ein Durchregieren. Kein Wunder also, dass die Märkte nun sehr genau bewerten, was Trump und seine neue Administration sich nun vornehmen werden.

Genaueres werden wir erst in den nächsten Wochen erfahren. Die Vereidigung Trumps findet in der zweiten Januar-Hälfte statt. Zuvor werden die Marktteilnehmer sehr genau darauf achten, wen Trump in die Schlüsselpositionen seines Kabinetts berufen wird. Als "gesetzte" politische Maßnahmen gelten umfassende Steuersenkungen, Handelszölle und ein Bemühen für eine Befriedung der gewaltsamen Konflikte in der Ukraine und im Nahen Osten.

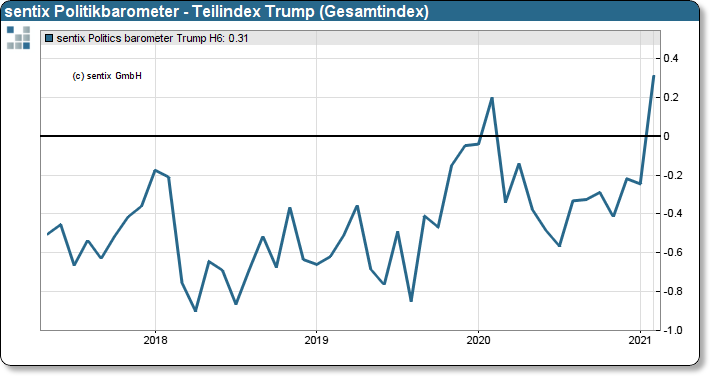

Chart: Politikbarometer Teilindex "Trump"

Was man, nicht nur aufgrund der Marktreaktionen, jetzt schon sagen kann, dass die Anleger den 47. Präsidenten sehr viel positiver einschätzen, als sie es bei dem 45. Präsidenten Trump jemals taten. Mit dem sentix-Politikbarometer können wir zeigen, dass die Anleger Trump so positiv wie noch einschätzen. Gegenüber der letzten Erhebung dieses Index im Januar 2021 hat sich die Einschätzung um mehr als 0,5 Punkte verbessert (Index-Skala +/- 2) und übertrifft den bisherigen Höchststand aus dem Februar 2020.

Auch die Konjunkturerwartungen reagieren auf den Wahlsieg Trumps. In einer aktuellen Sonderumfrage haben wir erneut das konjunkturelle Stimmungsbild abgefragt. Der sentix-Erwartungsindex klettert bei den Privatanlegern von +8 auf +24 Punkten und bei den Profis von +1 auf +19 Punkte! Das ist ein sehr klares Votum der Anleger, dass mit Trump ein erheblicher Konjunkturimpuls im Raum steht.

Dieser scheint jedoch auf die USA begrenzt zu bleiben. Kein Wunder, sind die "gesetzten" Maßnahmen doch eindeutig US-zentriert und ein Teil der Kosten in Form von vergrößerten Staatsdefiziten will Trump durch Handelszölle decken. Die Trump-Agenda ist also nicht unbedingt eine "Welthandels-Agenda". Und auch das zeigt sich im Update der sentix-Konjunkturindizes, denn der Trump-Impuls bleibt eindeutig auf die USA beschränkt. Allerdings können sich die Asien-Indizes behaupten. Die Anleger fürchten demnach (noch) nicht, dass Trumps Agenda die Konjunktur Chinas schwächt bzw. Nachteile in Form von Zöllen durch ein steigendes Volumen kompensiert werden können.

Neben Trump hat auch die deutsche Politik für Schlagzeilen gesorgt. Die Entlassung von Finanzminister Lindner bedeutet faktisch das Ende der Ampel-Regierung und schon bald Neuwahlen. Wir haben die deutsche Wirtschaftspolitik im Speziellen und die "Ampel" im Allgemeinen oft in unseren Konjunktur-Updates kritisiert. Umso frustrierender ist es deshalb, dass das Ampel-Aus keinen positiven Impuls für die Anleger bedeutet. Vielmehr sorgen sich die Investoren vor einem mehrmonatigen Stillstand in einer krisenhaften Wirtschaftslage und einer fehlenden Perspektive auf einen grundlegenden Politikwandel selbst nach der nächsten Bundestagswahl.

Für die Aktien ergibt sich demnach ein differenziertes Bild mit einem positiven Konjunkturausblick auf die USA, intakter Hoffnungen auf Besserung in Asien / China und einer europäischen Wirtschaftslage, die rezessiv und ohne echten Wachstumsimpulse bleibt. Spannend ist allerdings die Frage, ob die USA dank Trump am Ende auch Europa aus der Misere helfen kann. Hier dürfte die weitere Entwicklung speziell im Kriegsgebiet Ukraine von Bedeutung sein.

Eindeutig ist dagegen das Votum für die Bondmärkte. Schon in der regulären Umfrage haben wir einen klaren Impuls für eine Rückkehr der Inflationsgefahren messen können. Dieser wird weder durch die Wahl Trumps noch die politischen Unsicherheiten in Deutschland kleiner. Im Gegenteil! On Handelszölle oder steigende Staatsschulden, die Wahrscheinlichkeit für ein Wiederaufflammen der Inflation ist größer geworden. Und damit wird der Spielraum der Notenbanken, den aktuellen Zinssenkungstrend beizubehalten, kleiner werden. Zudem dürften sich die Zinskurven tendenziell steiler gestalten. Dabei kommt der Druck in Zukunft wohl aber weniger vom sinkenden, kurzfristigen Ende, sondern eher von steigenden, langfristigen Zinssätzen. Für die Bondmärkte keine guten Aussichten (mit Ausnahme von Kurzläufern).

Im Währungsbereich verstärkt sich der Vektor pro US-Dollar weiter. Sowohl von Seiten der Konjunktur- als auch der Zinsdifferenzen erhält der US-Dollar Unterstützung - gegen Euro und Yen!

Gold bleibt unseres Erachtens aber noch von den Makrodaten unterstützt, denn der Trend zu steigenden Staatsschulden ist ungebrochen bzw. könnte sich unter Trump sogar beschleunigen, zumal das disziplinierende Korrektiv der Schuldenbremse dank der republikanischen Kontrolle des US-Kongresses kein Hindernis mehr darstellen dürfte. Und auch das Inflationscomeback zahlt auf das Edelmetallkonto ein.

Einen vollständigen Report zum sentix Konjunkturindex können Sie hier abrufen

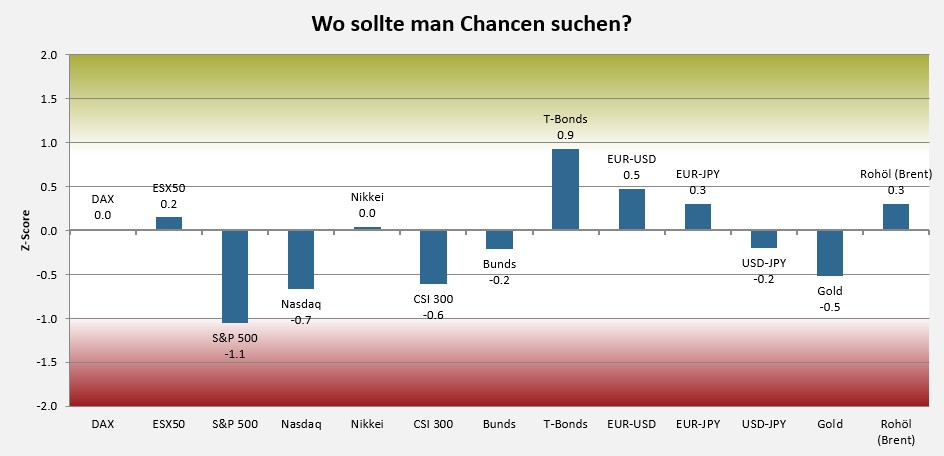

Im sentix Risikoradar (s. nachfolgende Grafik) messen durch den Kursanstieg und vor allem das euphorische Anlegersentiment eine deutlich erhöhte Risikolage für US-Aktien, während Euroland- und Japan-Aktien weitgehend neutrale Scores aufweisen. China-Aktien haben noch ein erhöhtes Risiko, welches sich aber durch die Marktkonsolidierung in den letzten Wochen bereits abgebaut hat.

Chancen werden bei US-Bonds angezeigt, welche aber im Wesentlichen aus der (COT)-Positionierung abzuleiten sind. Hierbei muss berücksichtigt werden, dass das US-Treasury anscheinend seine längerlaufenden Bonds nur dadurch platzieren kann, dass Händler die angekauften Anleihen direkt absichern. Unsere hauseigenen Positionsdaten spiegeln eine solche Positions-Unterstützung übrigens nicht. Diese Daten sind ähnlich zu den Werten für Euroland und hier stellen wir eher ein Risiko durch die Anlegerpositionierung fest.

Die im Vormonat angezeigten Risiken für Gold sind durch die Konsolidierung der letzten Wochen etwas kleiner geworden. Bislang verläuft dieser Prozess planmäßig und geordnet, könnte aber bis zum Abschluss noch ein paar Wochen in Anspruch nehmen.

Chart: sentix Risikoradar

Unter saisonalen Aspekten stehen die Vorzeichen bei Aktien auf Jahresend-Rallye. November und Dezember sind in der Regel sehr positive Aktienmonate, auch und gerade in Wahljahren. Allerdings haben sich die Aktien bereits über den Sommer und vor dem Wahltermin sehr positiv entwickelt. Es erscheint daher möglich, dass ein wesentlicher Teil des üblichen saisonalen Kurspotentials bereits abgearbeitet ist.

Unter saisonalen Aspekten ist die freundliche Periode bei Edelmetallen ab Mitte Dezember bis in den Februar hinein besonders erwähnenswert.

Taktische Signale

Über das Sentiment und den Strategischen Bias erhalten wir kurzfristige Signale für die Märkte. Diese decken einen Prognosezeitraum von 6-12 Wochen ab und werden modell-orientiert bewertet.

Auch in den Sentimentdaten hinterlässt die Wahl-Woche einen beachtlichen Eindruck. Wir messen ein euphorisches Stimmungsbild für die USA bei einem gleichzeitig stabilen strategischen Grundvertrauen. Das deutet zwar kurzfristig auf die Notwendigkeit einer Konsolidierung hin, lässt aber gleichzeitig auch einen freundlichen Jahresausklang erwarten. Anders die Lage bei DAX und Euro STOXX 50, wo sich das strategische Grundvertrauen massiv verschlechtert. Hier signalisieren unsere Sentimentmodelle eine eindeutige, negative Abkopplung von den USA - und Risiken für Kursrückgänge.

Im Bondbereich bleiben die Modelle neutral bzw. negativ. Das Grundvertrauen erodiert weiter und noch ist keine Panikreaktion im Sentiment messbar.

Das EUR-USD-Sentiment ist ähnlich wie das US-Aktien-Sentiment im Extrembereich, so dass auch hier kurzfristig eine Gegenbewegung wahrscheinlicher wird. Die Grundrichtung bleibt aber pro US-Dollar, was sich im strategischen Grundvertrauen, welches weiter pro US-Dollar tendiert, zum Ausdruck kommt.

Für Gold und Silber messen wir zwar einen leichten Rückgang im Strategischen Bias, aber gleichzeitig fällt das Sentiment weit stärker, so dass sich im TD-Index schon wieder nahezu eine Kaufchance eingestellt hat.

Zusammenfassung

Die strategischen und taktischen Signale werden additiv berücksichtigt und ergeben die finale Positionierung, welche sich in den sentix-Fonds wiederfinden.

Bei Aktien ist ein differenziertes Vorgehen aus dem Makrobild angesagt. Für die USA ergeben sich weitere Kurschancen, allerdings ist das Stimmungsbild kurzfristig stark überreizt. Im saisonal positiven Zeitfenster dürfte es also gar nicht so einfach sein, einen guten Einstieg zu finden. Idealerweise würden die Aktien 1-2 Wochen ihr euphorisches Sentiment abbauen und somit uns die Chance auf einen Einstieg präsentieren. Die Euroland- bzw. deutschen Aktien dagegen weisen erhebliche Makrorisiken auf. Gleichzeitig ist hier die Stimmung nicht negativ genug, um sich konträr gegen das Makrobild zu positionieren. Verkaufen in Stärke ist von daher für uns eher das Motto, dem wir allerdings schon in den letzten Wochen Rechnung getragen haben.

Einfacher scheint der Blick auf die Bondmärkte. Hier bleiben wir defensiv, sowohl aus Makrogründen als auch aufgrund der aktuellen taktischen Sentimentlage. Für einen konträren Einstieg benötigen wir ein noch schwächeres Sentiment.

Wenn Sie wöchentlich die neuesten sentix-Research-Erkenntnisse und wie wir diese in den sentix Fonds umsetzen, verfolgen möchten, abonnieren Sie bitte unseren sentix-Kanal auf Youtube.

Wie sich unsere Fonds in diesem Umfeld positionieren und wie die Entwicklung im abgelaufenen Monat war, erfahren Sie je nach Fonds hier:

sentix Risk Return -A-

sentix Fonds Aktien Deutschland

Online Meetings

sentix veranstaltet in regelmäßigen Abständen Online Meetings. Die nächsten Termine werden hier veröffentlicht.

Newsletter

Registrieren Sie sich hier für einen unserer Newsletter: